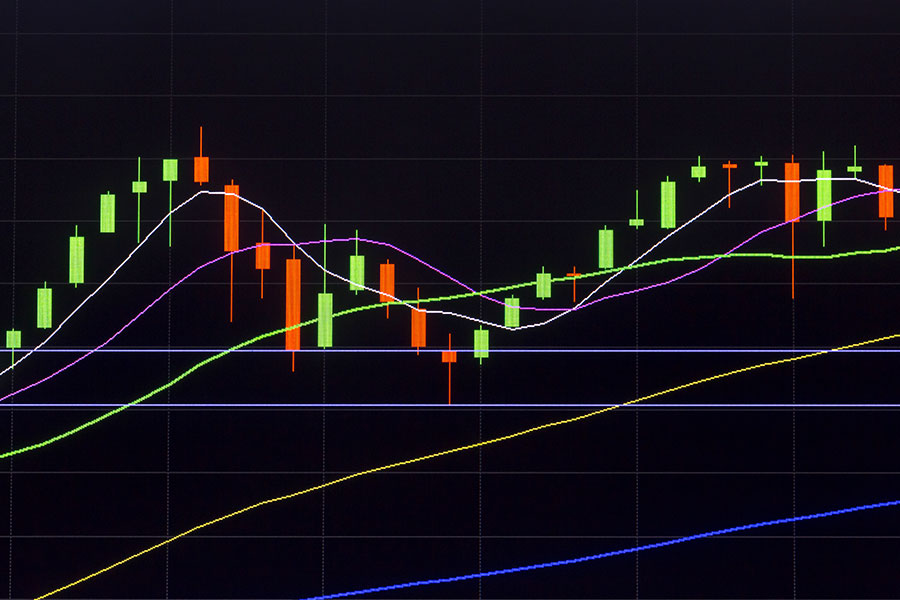

المطرقة هي نموذج شمعدان انعكاسي صعودي يحدث عادةً بعد اتجاهات هبوطية ، إنه يساعد المستثمرين والمحللين في تحديد العرض والطلب ، ويمكن التعرف عليه بشكله الفريد لجسم قصير وفتيل سفلي طويل وبدون فتيل / ظل علوي.

فهم نموذج المطرقة

شمعة المطرقة هي أداة تحليل فني يستخدمها المتداولون لتحديد انعكاس الاتجاه الهبوطي ، يتشكل نموذج المطرقة بسبب عدم قدرة سعر السهم على الانخفاض ، في مثل هذا الشكل الذي يكون فيه كل من القمة والفتح والإغلاق متقاربين جدًا من حيث الأرقام ، وبالتالي تشكل جسمًا حقيقيًا صغيرًا.

نموذج المطرقة يشبه حرف الأبجدية الإنجليزية الكبير “T”. ،يحدث تكوين مثل هذه الشمعة عندما كان غالبية المتداولين يبيعون فعليًا طوال اليوم – ومن هنا جاء انخفاض الأسعار ، ولكنهم تغلبوا عليها بسهولة من قبل المشترين ، الذين دفعوا السعر إلى أعلى مستوى للشمعة.

هذا يعني أن السهم الذي تم فتحه بسعر ما ، تم دفعه إلى أدنى سعر ، ولكنه أغلق أعلى أو بالقرب من سعر الافتتاح.

كلما زاد الظل السفلي تحت الجسم الحقيقي ، ازدادت أهمية النشاط على هذا السهم.

نموذج المطرقة هو نمط شمعدان أساسي يساعد المستثمرين في تحديد الطلب والعرض ، بسبب تشكيل المطرقة ، والذي يمثل انعكاسًا ، يتحرك غالبية المتداولين للاحتفاظ بصفقات بيع.

على العكس من ذلك ، يوجد شمعدان مطرقة مقلوب يوضح أنه في الأماكن التي كان المشترون يسيطرون عليها ، كان البائعون قادرين على التغلب عليهم.

يأخذ شكل رأس المال المقلوب “T” ، ويظهر في نهاية الاتجاه الهبوطي ، ومع ذلك ، عندما يظهر في اتجاه تصاعدي ، يطلق عليه اسم الشهاب.

تسليط الضوء على نموذج المطرقة

عندما تظهر المطرقة في نهاية الاتجاه الصعودي ، فإنها تسمى الرجل المعلق ، والتي تظهر انعكاسًا هبوطيًا.

يعتبر انخفاض السعر ودفع البائعين له المساهمين الأساسيين في نمط المطرقة ، جنبًا إلى جنب مع المستثمرين الذين يدفعون السعر فوق خط دعم الاتجاه.

عادة ما يستغرق السهم ثلاثة أيام للعثور على خط الدعم الخاص به خلال التداول اليومي ، يجب أن يكون الظل السفلي للمطرقة أطول من الجسم الحقيقي ، لا يهم لون الجسم الحقيقي للمطرقة حقًا ؛ فقط نهاية الاتجاه.

ومع ذلك ، فإن التنبؤ بالأسعار باستخدام شمعدان المطرقة غير ممكن.

في نهاية المقال نوضح أن

تُستخدم إستراتيجية نموذج Hammer candlestick للتداول ، عادة ما يتم استخدام الإستراتيجية في إطار زمني مدته يوم أو 60 دقيقة.

يمكن للمتداولين تجربة أطر زمنية أقصر ، نظرًا لندرة أنماط المطرقة ، يقوم المتداولون عادةً بإجراء مسح (Script) أو في الوقت الفعلي (LiveTables) على عدد كبير من الأسهم ، من المحتمل أن يكون معدل نجاح إشارات نمط المطرقة حوالي 50٪. ومع ذلك ، عادة ما يتم إغلاق الإشارات الخاسرة بسرعة إلى حد ما ، بينما تميل المراكز القائمة على إشارات الربح إلى أن تظل مفتوحة لفترة طويلة.